ــ بدأت ميزانيات المصارف تتقلص بسبب التحوّل نحو التعامل النقدي المباشر. كذلك نتج عن هذا الأمر ارتفاع في كلفة إنجاز المعاملات، وأصبح الاقتصاد أقلّ فعالية من الوضع الذي يسوده السعر المُوّحد.

ــ اتّجه المواطن نحو سحب ما استطاع بالدولار من المصارف لتحويلها إلى ليرات على السعر الأفضل في السوق الموازية ثم إيداعها في المصارف مرّة ثانية، محاولاً تحويلها إلى الدولار على السعر الرسمي ليحقّق ربحاً يعادل الفرق بين السعرين. وهذا الربح المحقّق لا بدّ أن يكون على حساب خسائر لفئات أخرى. بعبارة أخرى، تحوّل الدخل من فئة إلى أخرى من دون إنتاجية في الاقتصاد. لذا فإن تعدّد الأسعار يؤدّي إلى المضاربات واستنفاد السيولة لدى المصارف وتغذية مؤسّسات الصيرفة ما يقلّص الاحتياطات لدى المصارف ومصرف لبنان ودورهما في الدورة الاقتصادية.

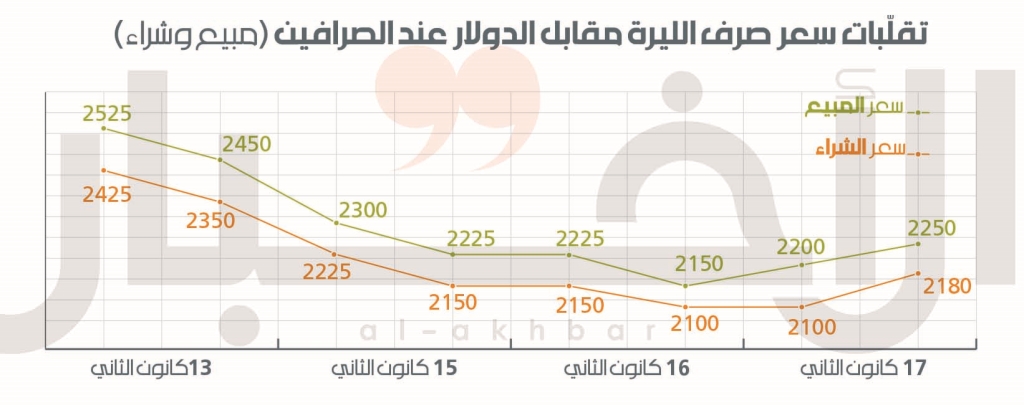

أنقر على الرسم البياني لتكبيره

ــ تجلّى هذا الوضع بوجود طوابير يومية أمام المصارف على مدى الشهرين الأخيرين بهدف سحب الدولارات والليرات أيضاً لتمويل شراء السلع. الدفع يكون بالليرة. أسفر هذا الأمر عن سحب نحو 50 مليار ليرة (35 مليون دولار) يومياً.

ــ أدّى الوضع السائد إلى إحجام تدفّق رؤوس الأموال من الخارج بسبب القيود على استعمال التحويلات بغرض الاستيراد والمعاملات الخارجية الأخرى والسحب النقدي.

ــ إن وجود سعرَين للدولار في الأسواق يعني أن السلع المستوردة على أساس السعر الرسمي أصبحت سلعاً مدعومة، ما يشجّع على استيرادها. كذلك يستفيد المستورد في الدول الأخرى من السعر المدعوم للصادرات الوطنية، وفي الحالتين يُلحق ضرراً بالميزان التجاري الخارجي.

ــ إضافة إلى ذلك، إن السلع المستوردة ذات السعر المحدّد من وزارات الاقتصاد والصحة والطاقة، تؤدي إلى خسائر كبيرة للمستوردين في حال اضطرارهم إلى شراء الدولارات من السوق الموازية لتوفير التمويل اللازم للسلع المستوردة البديلة. وكما رأينا نتج عن ذلك تقنين في التسليف بالدولار لتلك السلع.

ــ إنّ اتّباع سعرَين لسعر الصرف لن يكون له سوى أثر جزئي لتفادي ارتفاع الأسعار في السوق المحلية. فرغم التزام المصارف بالسعر الرسمي، ارتفعت الأسعار بنسبة تعكس ارتفاع سعر الصرف الموازي للصيارفة. وتشير الدراسات الميدانية إلى أن السعر الحرّ للصرف يكون له الأثر الغالب على الأسعار مقابل السعر الرسمي. كما أن الانخفاض في سعر الصرف الاسمي الموازي يكون له الأثر الفائق على توقعات ارتفاع الأسعار.

ــ الفائدة من ازدواجية سعر الصرف منوطة حصراً بتحديد الفرق بين السعرَين بغرض تعديل سعر الصرف الرسمي واتّباع سعر مثبت آخر، إذ أن السعر الموازي يشير إلى السعر الفعلي الذي يعكس العرض والطلب على الدولار مقابل العملة المحلية وقدرة الاقتصاد التنافسية.

لذا، من الضرورة القصوى أن تعمد السلطات النقدية والتنفيذية إلى توحيد سعر الصرف. لهذا الإجراء فوائد عدّة مغايرة للأضرار المذكورة سابقاً، إذ ستنفي الرغبة في التعامل النقدي وستُستعاد الثقة بالمصارف وستسهّل التجارة الدولية. ولا يعُدّ من الضرورة والمحبّذ سحب النقد من المصارف. كذلك ستستعيد المصارف قدرتها على جلب الأموال الأجنبية والمحليّة التي أُخرجت منها.

إن معظم الدول التي اعتمدت عدّة أسعار للصرف نتجت بالأساس عن سياسة ربط سعر العملة بعملة احتياطية لم تستطع الحفاظ عليها، كانت نتيجتها تقلّص النشاط الاقتصادي لفقدان الاحتياطي اللازم من العملات الأجنبية لتمويل التجارة والاستثمار. إن سعر الصرف الثابت يواجه تحديّات عدّة أهمها فقدان القدرة التنافسية وارتفاع العجز في ميزان المدفوعات إذا لم تحافظ الدولة على توازنات مالية ونقدية، بالإضافة إلى قدرات إنتاجية توازي التطوّر في الشركاء التجاريين. انهيار سعر الصرف سيكون دليلاً قاطعاً على سوء السياسات المتّبعة.

ولا بدّ في ظلّ تدنّي الثقة بالمصارف وبالسياسات عامة أن يسبق توحيد سعر الصرف إجراءات إصلاحية جريئة تؤدّي إلى خفض فعلي في العجز المالي ومنها:

• توطيد الدين للقطاع العام، وخفض الفوائد على شهادات الإيداع وودائع المصارف لدى مصرف لبنان، وهذا بدوره سيخفّض الفوائد الدائنة والمدينة بما فيها فوائد السندات بالليرة والدولار. كما سيؤدي إلى خفض الفوائد على الإصدارات الجديدة.

• خفض العجز المالي لكي يوازي أو يكون أقل من ذلك لدولة الربط.

• خفض الدعم والحفاظ على القدرة التنافسية للاقتصاد.

• لجم التضخّم والتوسّع النقدي والاستناد إلى الأدوات النقديّة غير المباشرة.

يجب أن تكفل الإجراءات خفض العجز إلى ما دون الـ2% من الناتج المحلي لإعادة الثقة ما يؤدّي إلى دمج سعر الصرف حسب سعر السوق من دون التعرّض لانهيار متواصل في سعر الليرة.