وفوق خراب تاسع أكبر مصرف لبناني من أصل 49 في ذلك الحين، غُرِّمَ المصرف عام 2013، مبلغ 102 مليون دولار أميركي لإتمام عملية تسوية مع المحاكم الأميركية، دفعت من أموال كانت الإدارة الأميركية قد حجزت عليها بدلاً من حساب ضمان البيع، البالغة قيمته 150 مليون دولار في البنك اللبناني الفرنسي، وهي من أموال المساهمين.

غير أن فصولاً من الشبهات والاعتراضات والدعاوى القضائية، لا تزال تتوالى مع استمرار عملية التصفية، من القضايا الجزائية والمدنية المرفوعة من قبل مساهمين مباشرين وغير مباشرين أمام القضاءين الأميركي والخليجي، إلى تلك العالقة أمام القضاء اللبناني، تحت وطأة الضغوط السياسية و«نزوح» عددٍ من القضاة عن الدعاوى باستمرار.

وجراء الاتهام والتصفية، تكبّد بعض المساهمين خسائر فادحة، تبدأ بالظلم المعنوي والمادي وخسارة الأموال، ولا تنتهي بأموال التسوية المليونية التي دفعها المصرف إلى الحكومة الأميركية. ولأن الحلول على «الطريقة اللبنانية» تنتهي بـ«تبويس اللحى»، ومظلومية لمن لا حول له ولا «واسطة» في بلاد يخضع فيها القضاء لمداخلات السلطة والسياسيين واصحاب رؤوس الأموال. اتهم المصرف ويصفّى، ولا يزال «غسيله» منشوراً أمام القضاء الاميركي والخليجي واللبناني، لكن، إلى اليوم، لم يجر اتهام شخص واحد ومحاسبته على الانهيار، وما وصل إليه المصرف. فيما انتقل القيّمون على المصرف في المرحلة التي وجّه الاتهام على أساسها، أي السيدان محمد حمدون وجورج أبو جودة من إدارة المصرف «المنكوب»، إلى إدارة التصفية، بينما لا يزالان يتقاضيان رواتب ومصاريف «خيالية» من أموال المساهمين وغيرهم.

البنك اللبناني الكندي ش.م.ل. أُسِّس عام 1960، باسم «Banque Des Activites Economique SAL»، وهو إحدى الشركات التابعة لـ«رويال بنك أوف كندا» من عام 1968 وحتى عام 1988 باع الكنديون حصّتهم، وبات ملكاً لأبو جودة وأقاربه، وبعض المساهمين الآخرين، أبرزهم نائب رئيس مجلس النوّاب فريد مكاري. وعلى مدى سنوات ما بعد الحرب، شهد المصرف تطوّراً لافتاً، وبات يقدّم مجموعة واسعة من الخدمات لشركات الاستثمار والتجزئة، ويحافظ على حسابات مراسلة واسعة مع البنوك في جميع أنحاء العالم، بما في ذلك المؤسسات الأميركية.

اللبناني الكندي كان مصرف الصرافين المفضل 72% من الأموال المشكوك فيها مرت عبره

مطلع 2009، بلغ إجمالي موجودات المصرف أكثر من 5 مليارات دولار أميركي، وبات يملك عدداً من الشركات، بين بيروت ودبي وأفريقيا، أبرزهاPrime Bank of Gambia، وهو أحد أبرز مكامن تبييض الأموال، بحسب الاتهام الأميركي، وشركة «تبادل» المالية، ومقرّها الإمارات العربية المتحدة.

الاتهام الأميركي

في شباط 2011، كان المصير الأسود بعد صدور القرار الأميركي إلى العلن، فقضي على المصرف، ومعه على أرزاق أكثر من 700 موظّف، موزّعين على 35 فرعاً في لبنان، ومكتب تمثيلي في مدينة مونتريال الكندية.

في تشرين الأول 2010، كان ملفّ اللبناني الكندي لا يزال قيد المداولات السريّة في كواليس الخزانة الأميركية. وفي 17 شباط، نشرت الهيئة الأميركية لمكافحة الجرائم المالية (Financial Crimes Enforcement Network)، الاتهام العلني تحت الرقم «P02-4810». وبحسب لائحة الاتهام الأولى التي صدرت نسختها الكاملة لاحقاً، فإن الاتهام صدر بموجب المادة 311 من قانون «باتريوت»، الذي سنّه المشرّعون الأميركيون بعد أحداث 11 أيلول 2001، لمكافحة تبييض الأموال و«الإرهاب» والتجارة غير المشروعة. وفي النص، أنه «استناداً إلى تحليل وسجلات ومشاورات مع وكالات اتحادية (فدرالية) ذات صلة، وجد مدير جهاز مكافحة الجرائم المالية أن (البنك اللبناني الكندي)، وهو مؤسسة مالية، تشكّل قلقاً أولياً من عمليات غسل الأموال يستخدمها روتينياً تجار المخدرات وغاسلو الأموال العاملون في بلدان مختلفة من أميركا الوسطى والجنوبية وأوروبا وشمال أفريقيا والشرق الأوسط». ولا يخلو الإعلان الأميركي من الاتهام السياسي والإشارة إلى حزب الله، حيث يرد أن «حزب الله يستمد الدعم المالي من أنشطة إجرامية لهذه الشبكة»، ليبقى الأبرز من حيث المسؤولية، أن «مديري البنك اللبناني الكندي متواطئون في أنشطة الشبكة لغسل الأموال»، مشيراً بوضوح إلى ما يسميه «تواطؤ الإدارة وفشل الضوابط الداخلية وعدم تطبيق المعايير المصرفية الحكيمة. وقد استخدمه على نطاق واسع الأشخاص المتورّطون بتجارة المخدرات وغسل الأموال». ووفقاً لما يورده الاتهام، فإن «هذه الشبكة للإتجار الدولي وغسل الأموال تقوم بتحركات غير مشروعة بتهريب المخدرات من أميركا الجنوبية إلى أوروبا والشرق الأوسط عبر غرب أفريقيا، مع عائدات غسلها عبر النظام المصرفي اللبناني، وعبر تجارة (TBML) التي تنطوي على بيع السيارات المستعملة والسلع الاستهلاكية». وفي النسخة الكاملة من الاتهام، يحدّد التقرير مديري المصرف بالاسم، أي أبو جودة والسيد محمد حمدون، وأقرباء لهما، ورجل الأعمال الشهير أيمن جمعة (وهو غير أيمن جمعة صهر الرئيس نبيه بري، ولا تربطه به أي صلة قرابة، باستثناء تشابه اسميهما)، ويشير بالتفاصيل إلى عمليات التجارة غير المشروعة التي جرت عبر المصرف اللبناني الكندي وتواريخها والمسؤولين عنها. ويضيف التقرير أن اللبناني الكندي، ومنذ 2006، «تحوّل إلى المصرف المفضّل للتبادل مع شركات الصيرفة»، مع الإشارة إلى أنه بين عامي 2004 و2008، فإن 72% من الأموال المشكوك في أمرها، والتي حُوِّلَت من أميركا اللاتينية، مرّت عبر اللبناني الكندي!

البيع والتصفية

بعد الضغوط التي تعرّض لها المصرف، ولا سيّما بفعل إقبال المودعين على سحب مدخراتهم بكثافة، توصّل مجلس الإدارة على عجل بالتنسيق مع مصرف لبنان، بتاريخ 3 آذار 2011، إلى قرار «بالإجماع»، باركه الحاكم رياض سلامة، ببيع المصرف إلى «بنك سوسييتيه جنرال»، الذي قدّم عرضاً بقيمة 580 مليون دولار أميركي، وهو الأعلى بين أربعة عروض قدّمت إلى المصرف (فرنسبنك 577 مليوناً، بنك بيبلوس 500 مليون، البنك اللبناني الفرنسي 525 مليوناً)، كما يرد في محضر اجتماع مجلس إدارة البنك اللبناني الكندي المنعقد بتاريخ 3 آذار 2011.

وفيما يتسلّح حمدون وأبو جودة بـ«الإجماع» في مجلس إدارة البنك على البيع، إلّا أن المساهمين المتضرّرين يعزون الإجماع إلى ضغوط مارسها المصفيان على المساهمين، عبر «ترهيب المساهمين وإعطائهم معلومات خاطئة أو منقوصة والتسرّع ببيع المصرف في خلال أشهر قليلة (بين شباط وحزيران 2011)، ومن دون إعادة تقويم أصول المصرف، علماً بأن قيمة البنك السوقية كانت تفوق المليار دولار». ويضع المتضررون دفع الـ 102 مليون دولار للمحاكم الأميركية، في خانة اعتراف القيّمين على المصرف، وعلى رأسهم حمدون وأبو جودة، بمسؤوليتهم عن وصول المصرف إلى هذه الخاتمة.

مسار الانحدار

«الأخبار» اطلعت على نسخة من دراسة أعدّتها شركة خاصة، لمصلحة مجموعة غازي أبو النحل، أحد أبرز المساهمين والمتضرّرين من تصفية المصرف. وتضيء الدراسة على مسارات مهمة من سير أعمال المصرف، بدءاً بعام 2005، وصولاً إلى مرحلة الاتهام الأميركي ومرحلة التصفية وما بعدها، في ظلّ وجود عدّة دعاوى قضائية رفعها أبو النحل على القيّمين أو المصفّين لاحقاً، حمدون وأبو جودة بـ«التسبب بتوقّف المصرف عن العمل، واستخدام أموال المصرف لغايات شخصية، والتصرّف بموجودات المصرف وتجاوز القانون». وتشير إلى ما تسمّيه «إهمال وتواطؤ وتعمية ومخالفة المعايير والقوانين»، قامت بها شركة «ديلويت أند توش» في خلال ممارستها عملها مدقّقاً خارجياً مستقلاً، فيما تعتبر دور المدقّق الداخلي المدعو ك. م.، ناقصاً، بسبب «عدم إشهار المخالفات في المصرف والإهمال في كشف تبييض الأموال».

حمدون وأبو جودة كُلّفا بتصفية المصرف بعد أن اشرفا على ادارته طوال مرحلة ما قبل الاتهام

ولم يكن اتهام الأميركيين للمصرف مفاجئاً بالنسبة إلى أكثر من مساهم، بينهم أبو النحل. إذ سبق الاتهام الأميركي في 2011، عدة شكاوى واستفسارات تقدّم بها مساهمون بطريقة مباشرة أو غير مباشرة، وحثّوا إدارة البنك على «ضرورة تطبيق المعايير الدولية لمكافحة تبيض الأموال». ويدعّم هؤلاء روايتهم بالوثائق والكتب المرسلة إلى مصرف لبنان ولجنة الرقابة على المصارف منذ عام 2009، أشاروا فيها إلى وجود عمليات مشبوهة تحصل في المصرف، إلّا أنها لم تلقَ آذاناً صاغية عند الجهات المتلقية. فضلاً عن الشكاوى التي أُبلِغَت إلى الإداريين في المصرف، من دون أن تؤخذ في الاعتبار تحفظات مساهمين يملكون نحو ربع المصرف.

الحقوق المهدورة

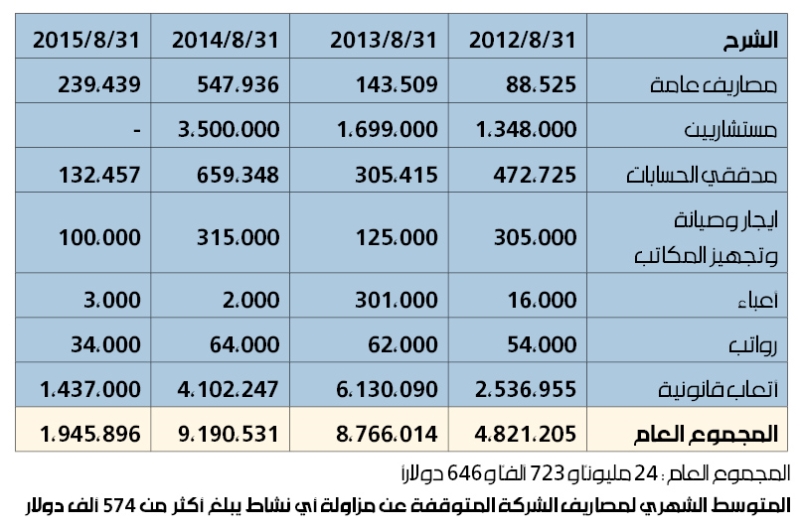

وفي وقت لم ينل المتضررون فيه ما يرونه حقوقهم بعد، يزداد شعور هؤلاء بالغبن مع استمرار المصفِّيَين بتقاضي رواتب تصل حتى مليوني دولار سنوياً، ويتصرّفان بمبالغ خيالية وصلت إلى حدّ 30 مليون دولار لمصرف متوقّف عن العمل، تحت عناوين «مصاريف عامة ومستشارين ومدققي حسابات وإيجار وصيانة وأعباء ورواتب وأتعاب قانونية»، عدا عن نسب مئوية من تحصيل قروض، كانت قد أعطيت في الماضي من دون ضمانات، بمخالفات واضحة لقوانين المصرف المركزي، وقد رفضتها إدارة «سوسييتيه جنرال» عند البيع.

تعثّر الملفّات أمام القضاء اللبناني، يضعه أبو النحل في إطار «الضغوط السياسية التي يتعرّض لها القضاة من جهات نافذة، ما أدى إلى تنحي عدد من القضاة من دون بتّ القضايا المرفوعة أمامهم، أو إصدار بعضهم أحكاماً هزيلة»، على ما يقول الأخير لـ«الأخبار».

ويسأل أبو النحل ومتضرّرون آخرون، عن دور مصرف لبنان ولجنة الرقابة على المصارف في مراقبة أعمال التصفية، وعمّا إذا كان «سبب عدم اكتراث المصفّين لأموال المصرف هو نتيجة عدم امتلاكهم أسهماً حقيقية في المصرف والمماطلة بأعمال التصفية مع استمرار دفع التكاليف الباهظة من جيب المساهمين؟ خصوصاً أن هناك شكوكاً في أن أبو جودة وحمدون يملكان فعلياً حصة صغيرة مّما هو مسجل باسمهم على لائحة المساهمين، فيما تعود باقي الأسهم لأشخاص جرى التفرغ لهم عنها بموجب عقود بيع لأسهم اسمية غير مسجلة لهم، دون إعلام مصرف لبنان و(الميد كلير)؟».

حمدون وأبو جودة: نستحقّ التهنئة على عملنا

قد تبدو نهاية البنك اللبناني الكندي لكثيرٍ من المساهمين فيه وللقطاع المصرفي اللبناني، نهاية تراجيدية مكلفة، في المال والسمعة. إلّا أنها «أفضل الممكن» بالنسبة إلى المُصَفِّيَيْن الحاليين للمصرف، جورج أبو جودة ومحمد حمدون، والقيّمين السابقين على أعمال المصرف، في مرحلة ما قبل التصفية.

أعمال التصفية المستمرة منذ خمس سنوات، والبيع بسعر 560 مليون دولار لبنك سوسييتيه جنرال، وخفض الغرامة الأميركية من 200 مليون دولار إلى 102 مليون، وتحصيل جزء من ديون المصرف، تبدو إنجازاً بالنسبة إلى الرجلين. حتى أنهما يؤكدان بلسان واحد لـ«الأخبار»، أنهما نالا تهنئةً من حاكم مصرف لبنان رياض سلامة، على «الخروج بأقل الخسائر الممكنة»، إذ «لا يزال هناك 30 مليون دولار وتنتهي التصفية».

رواية الاتهام الأميركي وأسبابه، يعيدها الرجلان إلى أن الأميركيين أرادوا أن «يربّوا المصارف فينا»! اختاروا بنكاً متوسط الحجم، لا يقصم ظهر القطاع المصرفي، لكنّه يهزّه، «يؤلم ولا يقتل» يقول حمدون لـ«الأخبار». اتهامهما بالتورط في عمليات تبييض الأموال، يضعه الثنائي في صيغة الاتهام من دون أدلة، «ولا مرّة كنا على اللائحة السوداء، ولا على لائحة أوفاك»، مؤكّدين أن «متن القرار الأميركي شكوك فحسب». ولكن إذا كان الأمر اتهاماً فقط، فلماذا قبلتم بالغرامة وخضعتم للشروط الأميركية؟ يقول الرجلان: «الجماعة (الأميركيون) ما فيك عليهم... نحن طبعاً أنكرنا كل شي، لكن وُضعنا أمام خيارين: إما أن تبيع وتعمل تسوية وتدفع الغرامة، وإما بيطير البنك، انجبرنا ندفع، البنك العربي صار دافع 700 مليون دولار». يتذرّع الرجلان بأن قرار البيع لم يكن قرارهما وحدهما، بل «قراراً بإجماع مجلس الإدارة... صاروا يقولولنا دخيلكم خلصونا».

دعاوى المتضرّرين، وبالتحديد أبو النحل وشريكه القطري ناصر آل ثاني، ليست محقّة بالنسبة إلى حمدون وأبو جودة. أوّلاً، يقول الرجلان إن «الشكوك التي يقول أبو النحل إنها كانت لديه منذ ما قبل الاتهام الأميركي هي كلام لا أكثر. كان معهم أهم لجنتين، لجنة التدقيق ولجنة المخاطر، لماذا لم يعترضوا سابقاً؟ أبو النحل ضاعف مبالغه الموجودة في المصرف، فأين يكون الغبن اللاحق به؟». ثم إن الدعاوى «كلها فشلت، ولم يربح أبو النحل أياً منها حتى الآن». ويضيف الثنائي عن الدعاوى التي يقيمها أبو النحل في الإمارات وأميركا، أن «الدعوى في الولايات المتحدة لم نتبلغها بعد، ونظنّ أنها لن تقبل، وفي أحسن الأحوال لن تصل إلى نتيجة إلّا تشويه سمعة مصرف لبنان وسمعتنا»، فيما يقولان إن «أبو النحل وآل ثاني مدعومان في الإمارات من نافذين». ماذا عن الدعاوى في لبنان وما يؤكّده المتضرّرون عن ضغوط تمارسانها على بعض القضاة؟ يؤكّد الثنائي أنه «لا ضغوط أبداً على القضاة، هذا كلام لا أساس له من الصحة، ويبدو أن القاعدة هي، أن من لا ينتصر القضاء لقضيته، يعمد إلى اتهام القضاء بالخضوع لضغوط الخصم».

على لسان الثنائي اتهامات كثيرة لأبو النحل وآل ناصر وآخرين في المصرف، يقولان إنها مدعّمة بالمستندات، ومستندات أخرى تثبت براءتهما من اتهامات الآخرين.

هل تسافران أم ممنوعان من السفر؟ ينفي حمدون وأبو جودة، ويؤكّدان أنهما يذهبان إلى حيث يريدان، من أميركا إلى الإمارات.

هدر المليارات بسبب غرامات الضمان الاجتماعي

تنقل دراسة الشركة الخاصّة المعدّة لمصلحة مجموعة غازي أبو النحل وشركاه في الصفحة 49 منها، عن تقرير مدقّق الحسابات للسنة المنتهية في 8 أيلول 2014، في الصفحة 16 الإيضاح رقم 11، تحت عنوان «ذمم دائنة للصندوق الوطني للضمان الاجتماعي» ما حرفيته أنه «جرت في خلال عام 2012 مراجعة حسابات الشركة من قبل الصندوق الوطني للضمان الاجتماعي منذ عام 2000 وحتى تاريخ التوقّف عن العمل في 8 أيلول 2011، ونتج من هذه المراجعة مطالبات إضافية بمبلغ 2 مليار و850 مليون ليرة لبنانية جرى تسديده وقيده أعباء 2012، بالإضافة إلى ذلك، ونتج من هذه المراجعة غرامات تأخير بمبلغ 2 مليار و160 مليون ليرة، استُدركَت في خلال السنة السابقة (منه مليار و600 مليون ليرة أعفيت بموجب القانون رقم 269 الصادر بتاريخ 22 نيسان 2014). يستنتج أن التكلفة الإضافية التي تكبّدها المصرف قيد التصفية نتيجة تفتيش الضمان هي 3 مليارات و10 ملايين ليرة».

كم يتضمن نفس التقرير، وفي الصفحة 18 الإيضاح 14، ما حرفيته أنه «جرت في خلال 2013 مراجعة حسابات الشركة وتصاريحها الضريبية عن السنوات من 2007 ولغاية أيلول 2011، ونتج من هذه المراجعات مطالبات إضافية بنحو 8 مليارات و300 مليون ليرة، ما عدا الغرامات. وبلغت قيمة الضرائب المسدّدة 4 مليارات و595 ملون ليرة، ويكون مجموع التكاليف التي تكبّدها المصرف تجاه الصندوق الوطني للضمان الاجتماعي والضرائب هو 8 مليارات و5 ملايين ليرة، عن الأعمال الحاصلة ما قبل التوقّف.